DWS hechelt Konkurrenz hinterher

Wer als DWS-Aktionär am 7.6. auf den Aktienkurs geschaut hat, dem ist vermutlich das Herz in die Hose gerutscht. Stolze 6,86 Euro oder 16,6% verlor die SDAX-Aktie (33,86 Euro; DE000DWS1007) und damit etwas mehr als die Dividendenzahlung (2,10 Euro regulär plus 4,00 Euro Sonderdividende) es rechtfertigen würde. Gewinnmitnahmen und Stopp-Loss-Verkäufe ließen das Minus seither auf 20% anschwellen, was besorgte PB-Leser nachfragen ließ, ob mehr als nur die Dividendenzahlung hinter diesem Kursabschlag stecke.

Der Blick auf die fundamentalen Rahmendaten bekräftigt jedoch unsere vorsichtige Hoffnung, die wir bei der „Beobachten“-Empfehlung Mitte Januar zum Ausdruck gebracht hatten (vgl. PB v. 16.1.). Mit den Q1-Zahlen (Vorlage am 25.4.) setzten die bereinigten Erträge mit -0,9% den Negativtrend der vergangenen drei Quartale zwar fort. Weil aber die Kosten mit -2,3% erstmals seit dem Q4 2022 deutlicher zurückgedreht wurden, verbesserte sich die für die Branche wichtige Aufwandsquote (CIR) von 66,2 im Vj. und 65,7 im Q4 auf 64,8.

Sie liegt damit zum Jahresauftakt in dem von CEO Stefan Hoops definierten 2024er-Zielband von 63 bis 65% (2023: 64,0). Besonders erfreulich bewerten wir, dass die Nettomittelzuflüsse mit +7,9 Mrd. Euro so stark kletterten wie zuletzt im Q2 2023 (+10,4 Mrd. Euro) und das verwaltete Vermögen (AuM) damit auf den Rekordwert von 941 Mrd. Euro stieg.

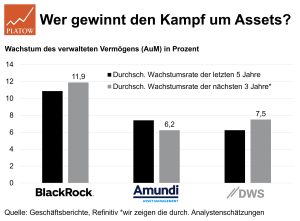

Die guten Q1-Zahlen zeigen aber auch, dass Hoops im Branchenvergleich noch viel Arbeit vor sich hat. Beim AuM-Wachstum hinkt die Deutsche Bank-Tochter mit historisch +6,2% dem Branchenprimus Blackrock (+10,9%) und dem Europa-Konkurrenten Amundi (+7,4%) hinterher. Auf Sicht bis 2026 (DWS: +7,5%; Blackrock: +11,9%; Amundi: +6,2%) wird die Lücke nicht kleiner. Fortschritte werden der DWS bei der CIR-Quote zugetraut (auf 62,9 nach historisch 63,8), doch Amundi bleibt mit Werten knapp über der 50er-Marke unerreicht.

Doch wie wird die DWS nach dem kräftigen Kursabschlag im Vergleich bewertet? Hier bietet aus unserer Sicht Amundi immer noch die beste Mischung aus Chancen und Risiken (vgl. PB v. 4.4.): Das 2024er-KGV von 10 der Franzosen ist im historischen Vergleich (10 bis 14) attraktiv und liefert etwas mehr Raum für Kurssteigerungen als das DWS-KGV von 11 (Band: 10 bis 13) oder der teuren Blackrock (aktuell: 19; Band: 16 bis 22). kdb

Amundi bleibt unser Branchenfavorit. DWS stufen wir weiterhin mit „Beobachten“ ein.

DWS

Aktienkurs in Euro

ARTIKEL DIESER AUSGABE

Starker Dollar, starke Börse?

Der Greenback ist derzeit unglaublich stark. Der von der Fed berechnete „Nominal Broad US Dollar Index“, der den Wert des Dollars gegenüber einem breiten Korb von Währungen der wichtigsten... mehr

Linde – Dynamik nimmt wieder zu

Trotz des Gegenwinds im Markt für Industriegase bleibt Linde zuversichtlich. mehr

Kurznachrichten im Überblick

In dieser Ausgabe kümmern wir uns um SMA Solar und Aixtron. mehr

MDAX Dispoliste

Bei Bilfinger bestätigen wir unser Kaufen-Votum. Bei SMA Solar und Aixtron (s. diese Ausgabe) wurden wir ausgestoppt. mehr

Danone will für Investoren attraktiver werden

Auf dem Kapitalmarkttag am Mittwoch und Donnerstag (19./20.6.) hat Danone-CEO Antoine de Saint-Affrique den Fokus eher auf erreichte Ziele des Programms „Renew Danone“ gelegt, dabei... mehr

Birkenstock – Premiumstatus treibt an

Sommerzeit ist Sandalenzeit. Die Treter von Birkenstock sind sogar schon vorher ein Verkaufsschlager. mehr

Cancom findet Potenziale im Ausland

Mit der Entwicklung der Cancom-Aktie können wir bislang zufrieden sein. mehr