Warum wir JP Morgan besser finden als Goldman Sachs

Die Zinserträge werden auf Sicht schwinden, während etwas raueres konjunkturelles Umfeld die Erholung im Handelsgeschäft und beim Beratungsgeschäft für Kapitalmarkt-Transaktionen unter Druck bringen könnten (vgl. „US-Banken – Wohin geht die Reise?“ in dieser Ausgabe). Vor diesem Hintergrund haben die beiden Investment-Schwergewichte JP Morgan und Goldman Sachs im gerade abgelaufenen Q2 sehr ordentliche Zahlen vorgelegt.

Bei JP Morgan fiel der Gewinn je NYSE-Aktie (210,87 US-Dollar; US46625H1005) auch dank eines Sonderertrags mit 6,12 Dollar gut 4% höher als erwartet aus. Der Zinsüberschuss (NII), der bei dem Institut von Wall Street-Legende Jamie Dimon traditionell fast die Hälfte der Erträge ausmacht, kletterte im Jahresvergleich um 4,4% – und zeigt ziemlich genau, wo das Unternehmen bei dieser zentralen Ertragsquelle steht: Im Schnitt der vergangenen fünf Jahre konnte hier im Schnitt ein Anstieg von 11% verzeichnet werden mit dem Peak im Q4 2023.

Auf Sicht der nächsten drei Jahre stehen aber nur 1,4% Anstieg pro Jahr in den Büchern der Analysten. Der Zinsüberschuss allein sagt aber nicht alles aus: Solange der Zinsabstieg der Fed langsam und stetig ausfällt, dürfte die Zinsmarge auch künftig bei 2,5% bleiben und damit die Einnahmenseite stützen.

JP Morgan ist damit deutlich weniger abhängig vom volatilen Investment-Banking, verfügt über eine hervorragende Kostenstruktur (Kosten/Ertragsquote von rd. 55%) und erwirtschaftet sehr stabil eine Eigenkapitalrendite (RoE) von 15%. Das 2024er-KGV der Aktie von 12 liegt im historischen Rahmen (10 bis 14), der Kurs-Buchwertverhältnis (KBV) ist mit 1,75 (Schnitt: 1,55) nur leicht erhöht.

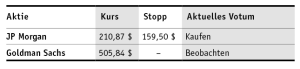

JP Morgan bleibt unser Banken-Favorit. Den Stopp erhöhen wir von 118,90 (vgl. PB v. 21.2.22) auf 159,50 Dollar.

Goldman Sachs konzentriert sich seit dem vergangenen Jahr wieder auf seine traditionellen Standbeine Investmentbanking und Handel. Beides florierten im Q2, sodass der Gewinn je Aktie mit 8,62 Dollar etwa 3% über den Schätzungen lag. Goldman ist deutlich weniger abhängig vom Zinsüberschuss (+33%), der traditionell nur etwa 13% der Einnahmen ausmacht. Das Investment-Banking steigerte die Erträge im Q2 um 21%, das Asset & Wealth Management sogar um 27%.

Doch das Investment-Banking ist zum einen teuer für die Bank und zum anderen notorisch volatil.

Goldman kommt daher auf eine deutlich höhere Kosten/Ertragsquote von 65% und erwirtschaftet eine Eigenkapitalrendite von im Schnitt nur 12%. Gleichzeitig ist die Bewertung der NYSE-Aktie (505,84 Dollar; US38141G1040) mit einem 2024er-KGV von 13 (10J: 10) bzw. einem KBV von 1,42 (Schnitt: 1,06) schon ambitionierter. kdb

Bei Goldman Sachs warten wir die weitere Entwicklung ab.