Small Caps vor der Renaissance?

Kommt jetzt die von vielen Marktbeobachtern erwartete Renaissance der Small Caps? Günstiger bewertet sind kleine und mittlere Unternehmen derzeit allemal, und von Zinssenkungen profitieren sie ebenso wie die großen Werte (vgl. PB v. 12.3.). Aber liefern sie auch die bessere Performance?

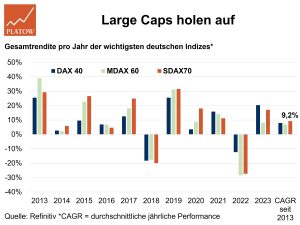

Unsere Analyse der Indizes S&P 500, S&P Midcap 400 und S&P Smallcap 600 in den USA sowie DAX, MDAX und SDAX in Deutschland liefert ein gemischtes Bild. Seit Anfang 2013 haben in den USA die großen Standardwerte dominiert (CAGR: +12,6%; Midcap: +9,0%; Smallcap: +9,0%). In sechs der letzten sieben Jahre hatten die Large Caps, zunehmend angeführt von den „Magnificent Seven“, die Nase vorn.

In Deutschland zeigt sich ein differenzierteres Bild: Der SDAX führt mit +9,2% p.a. seit 2013 klar vor DAX (+8,0%) und MDAX (+6,9%). Fünfmal in elf Jahren lieferte der SDAX die beste Performance – doch der DAX holt auf und sicherte sich zuletzt dreimal in Folge den Spitzenplatz.

Der jüngste Trend zu den Large Caps lässt sich auf einige strukturelle Gründe zurückführen. Der Siegeszug von ETFs konzentriert die Umsätze auf große, in wichtigen Indizes gelistete Aktien (vgl. PB v. 13.2.) – und fördert damit ebenso Klumpenrisiken wie neue MiFID-Regeln zur Abrechnung von Analysen, die Banken dazu verleiten, ihre Research-Kapazitäten auf die umsatzstärksten Aktien zu fokussieren.

Ob und wann dieser Trend endet, lässt sich schwer vorhersagen. Für unseren Investmentansatz spielt die Größe der Unternehmen aber ohnehin nur eine untergeordnete Rolle. Wir suchen Qualität, nicht Größe. Fakt ist, dass es gerade in den weniger beachteten Segmenten viele wachstumsstarke und attraktiv bewertete Werte gibt. Diese bieten nicht nur spannende Anlagechancen, sondern sorgen auch für bessere Diversifikation im Portfolio. Qualität schlägt Größe – und bringt Vielfalt. kdb