Setzt Mainz Biomed den Gold-Standard?

Die Mainzer kooperieren dabei mit Partnern wie Dante Labs oder Synlab. „Wir arbeiten mit Laboren zusammen, die schon Kontakt zu den Hausärzten haben“, erklärt uns CEO Guido Baechler im PLATOW-Interview. Damit unterscheidet sich der Mainzer Biontech-Nachbar z. B. von dem bereits in den USA tätigen Konkurrenten Exact Science, der für sein Produkt ColoGuard von der Produktion bis zum Vertrieb alles in Eigenregie macht.

Dennoch steht zum Hj. ein EBITDA-Verlust von 6,8 Mio. Dollar in den Büchern. Denn Mainz Biomed steckt ordentlich Geld in drei laufende Studien. Mit einer gerade begonnenen Europa-Studie an je zwei Standorten in Norwegen und Deutschland soll eine noch höhere Sensitivität und Spezifität des Tests nachgewiesen werden und ColoAlert damit zum „Gold-Standard“ bei der Darmkrebs-Früherkennung werden. Die Aufnahme von Patienten soll im Verlauf des gerade begonnenen Jahres abgeschlossen werden. Zum anderen soll 2026 der lukrative US-Markt erschossen werden.

„Unser mittelfristiges Ziel ist es, in den US-Markt zu kommen,“ so der frühere Roche-Manager. Dazu beginnt Mainz Biomed in diesem Jahr mit der Aufnahme von rd. 15 000 Patienten in eine Studie an mehreren Standorten. Ende 2025 sollen die notwendigen Daten vorliegen, um das Genehmigungsverfahren bei der FDA zu starten. Hoffnungen setzen die Mainzer auch auf ein 2022 erworbenes Paket von Biomarkern: Mit der ColoFuture-Studie unter 600 Patienten soll eine mögliche Darmkrebs-Erkrankung in einem noch früheren Stadium nachgewiesen werden.

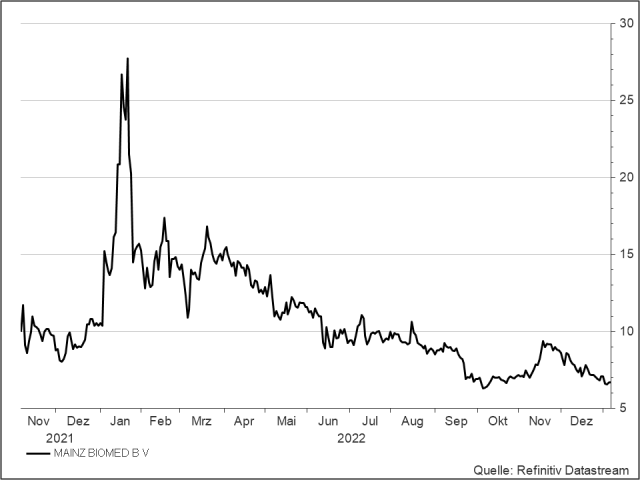

Auf Sicht ist der vergleichsweise kleine Nasdaq-Wert (6,60 Dollar; NL0015000LC2) ordentlich finanziert. Dank der Gelder aus dem Börsengang im November 2021 und einer Kapitalerhöhung vom Januar 2022, die brutto weitere 25,8 Mio. Dollar einbrachte, sind die Mainzer solide aufgestellt, „Wir haben eine Cash-Burn-Rate von 1,1 bis 1,2 Mio. Dollar pro Monat. Unsere liquiden Mittel von rd. 25 Mio. Euro tragen uns daher bis zum Ende diesen Jahres“, so Baechler. Dann müssen Meilensteinzahlungen oder Fremdmittel die Finanzierung des US-Markteintritts sicherstellen. Schwarze Zahlen sind dagegen noch in weiter Ferne. „Ziel ist es, in Europa profitabel zu sein, wenn wir das US-amerikanische Produkt launchen.“

Das Papier wird mit dem 14,5-Fachen der für 2023 erwarteten Umsätze (Peers: 16,3x) und dem 1,5-Fachen des Buchwertes gehandelt – beides eher niedrig im Branchenvergleich. Doch die Risiken bleiben hoch und Gewinne sind nicht absehbar. kdb

Wir beobachten Mainz Biomed.

Mainz Biomed

Aktienkurs in US-Dollar; Kurse seit IPO im November 2021