Eli Lilly gräbt Novo Nordisk an

Bei Novo Nordisk bestimmen seit der US-Marktzulassung im Juni 2021 die Absatzzahlen von Wegovy die Quartalsberichterstattung. Im Q1 (Zahlen am 2.5.) kletterte der Umsatz im Konzern um wb. 24% auf 65,3 Mrd. Dänische Kronen (rd. 9,4 Mrd. US-Dollar). Der Wegovy-Absatz hat sich dabei mit 12,3 Mrd. Dollar ggü. Vj. mehr als verzehnfacht und ggü. Q4 mehr als verdoppelt.

So ganz langsam schneidet sich Konkurrent Eli Lilly hier ein Stück von dem enormen Umsatzkuchen (vgl. „Unsere Meinung“ in dieser Ausgabe) ab: Bei den US-Amerikanern stiegen die Umsätze im Q1 sogar um 26% auf 8,77 Mrd. Dollar. Dabei haben sich die Erlöse des seit vergangenem November zugelassenen Adipositas-Mittels Zepbound ggü. dem Q4 von 175,8 Mio. auf 517,4 Mio. Dollar verdreifacht. Mittlerweile kommt Eli Lilly damit auf einen Marktanteil von gut 4% nach 2,9% im Q4.

Beide Hersteller wiesen dabei darauf hin, dass die Nachfrage ihre Herstellungskapazitäten bei weitem überschreite. Die Dänen haben daher mit dem Kauf von Catalent im Februar drei weitere Abfüllanlagen übernommen. Erste kleine Gewitterwölkchen ziehen dennoch auf. Novo Nordisk räumte ein, dass die Preise im Q1 „leicht rückläufig“ gewesen seien. Laut CFO Karsten Munk Knudsen sehe man v.a. beim Diabetes-Mittel Ozempic „einen anhaltenden Preisrückgang“ und gehe von weiteren Preissenkungen auf dem US-Markt aus. Sorgen, dass die Preise auch bei Wegovy signifikant bröckeln könnten, dürfte es angesichts der hohen Nachfrage aber wohl kaum geben.

Der Markteintritt von Zepbound verschiebt die Kräfteverhältnisse insgesamt etwas. Vermutlich deswegen haben Analysten die Gewinnschätzungen für die US-Amerikaner bis 2026 um etwa 5% erhöht und die bei den Dänen im gleichen Umfang reduziert. Die Schätzungen für das Gewinnwachstum bleiben aber bei beiden imposant: Bei Novo Nordisk liegen sie bei 20% p.a. bis 2026, bei Eli Lilly sogar bei 22%. Die US-Amerikaner glänzen zudem mit einer etwas breiteren Aufstellung (vgl. PB v. 12.5.23; nach unserer Kalkulation werden nur knapp 60% der Umsätze im Diabetes/Adipositas-Markt erzielt ggü. 93% bei Novo Nordisk), die Dänen dagegen mit einer stetig ausgebauten Marktstellung im wichtigen Diabetes-Markt (vgl. PB 1.2.; Marktanteil: aktuell 34% nach rd. 32% vor Jahresfrist).

Bleibt die Frage, was den Anlegern das Engagement bei diesen wachstumsstarken GLP-1-Favoriten wert sein muss. Für das NYSE-Papier von Eli Lilly (735,79 Dollar; US5324571083) ist es aktuell das sehr üppige 57-Fache des für 2024 erwarteten Gewinns; historisch üblich war in den letzten fünf Jahren das 39-Fache. Novo Nordisk ist auch nicht gerade ein Schnäppchen, aber das Verhältnis ist akzeptabler. Für die auch auf Xetra gut handelbare Aktie (113,64 Euro; DK0062498333) ist der 36-fache 2024er-Gewinn fällig; seit 2019 war es im Schnitt das 29-Fache. kdb

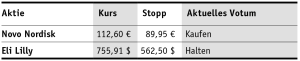

Wir empfehlen daher Novo Nordisk weiter zum Kauf mit Stopp bei 89,95 Euro. Bei Eli Lilly fühlen wir uns weiter mit dem „Halten“-Votum und einem Stopp bei 562,50 Dollar wohl.