Cooper Companies legt die Latte ein Stückchen höher

Das Segment, das zwei Drittel der Erlöse beisteuert, hat seit 2016/17 (Gj. per 31.10.) ein Umsatzwachstum von 6% p. a. bei einer operativen Marge von durchschnittlich 27,5% erzielt. Im zweiten Geschäftsbereich CooperSurgical (18% Erlöswachstum p. a. bei einer etwas schwächeren operativen Marge) stehen medizinische Produkte und OP-Geräte für die Frauenheilkunde im Zentrum.

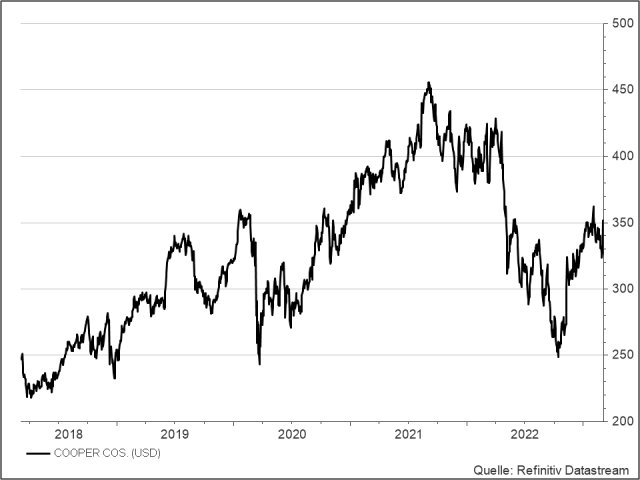

Die starke operative Kraft zeigte sich auch wieder an den am Donnerstag (3.3) veröffentlichten Q1-Zahlen (per 31.1.), die die Erwartungen der Analysten deutlich übertrafen und der NYSE-Aktie (339,58 US-Dollar; US2166484020) am Tag danach zu einem Kurssprung von 8,5% verhalfen. Der Umsatz kletterte org. um 10% auf 858,5 Mio. Dollar, gleichermaßen getrieben von beiden Sparten. Damit konnten Kostensteigerungen von 11,6% und widrige Währungseinflüsse weitgehend abgefedert werden, sodass die Bruttomarge bei weiter starken 65% (Vj.: 67%) lag. Nach einigen Zukäufen (Net Debt/EBITDA: 2,5x) fraßen sich höhere Zinskosten in die Gewinnziffern: Der ber. Gewinn je Aktie fiel um 10% auf 2,90 Dollar je Anteilschein, lag damit aber immer noch 7,5% über den Konsensschätzungen. Für das Gj. (per 31.10.) legte CEO Al White die Latte nach dem Q1 etwas höher und trifft mit einem erwarteten Umsatzwachstum von org. 7 bis 9% (zuvor: 6 bis 8%) und einer EPS-Guidance von 12,60 bis 12,90 (zuvor: 12,30 bis 12,60) Dollar in der Mitte genau die Schätzungen.

Cooper Companies erzielte in den vergangenen fünf Jahren eine Kapitalrendite (ROIC) von durchschnittlich 13%, mit der die Kapitalkosten locker verdient wurden. Einziges Manko in unserem Gesamtbild: Die Bewertung ist nach der jüngsten Kurserholung mit einem 2022/23er-KGV von 33 (hist. Band: 16 bis 42) nicht mehr ganz günstig. kdb

PB-Leser steigen daher bei Cooper Companies nur bei Rücksetzern bis 315,00 Dollar ein. Unser Stopp landet bei 245,00 Dollar.

Cooper Companies

UNSER VOTUM: AKKUMULIEREN

Aktienkurs in Euro