Abbott – Schwerer Tanker, geeignet für stürmische See

Das Chicagoer Unternehmen liefert Klinik- und Laborbedarf (45% der jährlichen Erlöse von rd. 44 Mrd. US-Dollar), medizinisches Gerät (30%) vom Herzschrittmacher bis zum sensorgestützten Blutzuckermessgerät, hochmargige Ernährungsprodukte (15%) wie Babynahrung und etablierte Pharmaprodukte (10%) vom Herz-Kreislauf- bis zum Krebsmedikament. Das Wachstumstempo wird auf Sicht nachlassen. Demgegenüber stehen aber sich verbessernde Margen.

Aktuell bestimmen zwei Faktoren die Geschäftsentwicklung. Covid-19 hat mit einem Umsatzbeitrag von 3,3 Mrd. (Vj.: 2,2 Mrd.) Dollar im Q1 den Umsatzanstieg um 13,8% auf 11,9 Mrd. Dollar positiv beeinflusst; für das Gj. geht CEO Robert Ford von pandemiebedingter Zusatznachfrage von 4,5 Mrd. (2021: 7,7 Mrd.) Dollar aus, der Effekt dürfte also in den kommenden Quartalen auslaufen. Negativ wirkte dagegen ein freiwilliger Rückruf von Babynahrung (Umsatz Ernährung im Q1: -7% auf 1,9 Mrd. Dollar), nachdem bei einer Fabrik bakterielle Verunreinigungen festgestellt wurden. Bis Juni sollen die Probleme beseitigt werden und das Segment sogar für Aufholeffekte sorgen, weil Abbott einer der vier unverzichtbaren Lieferanten dieser Säuglingsnahrung ist. Positiv werten wir zudem, dass im Q1 die Kosten nur 7,6% expandierten, sodass sich die Marge weiter verbesserte. Offenbar ist Abbott in der Lage, Preissteigerung zum Teil an Kunden weitergeben zu können. Der Gewinn stieg um 37% auf 2,5 Mrd. Dollar oder 1,37 Dollar je NYSE-Aktie (113,15 Dollar; US0028241000).

Uns gefallen die trotz schwächeren Umsatzwachstums (erwartet: +1% p. a.) besseren EBITDA-Margen (erwartet: 29%; historisch: 26,5%), der steigende Free Cashflow von durchschnittlich 12% p. a. bei einer Marge von 17% sowie die mit 15% (ROIC) ordentliche Kapitalrendite, die deutlich über den Kapitalkosten von 7% liegt. Das 2022er-KGV von 31 liegt dabei sogar noch knapp unter dem langjährigen Durchschnitt (32).

Langfristig orientierten Anleger raten wir, bei Abbott Laboratories mit Stopp bei 85,50 Dollar einzusteigen.

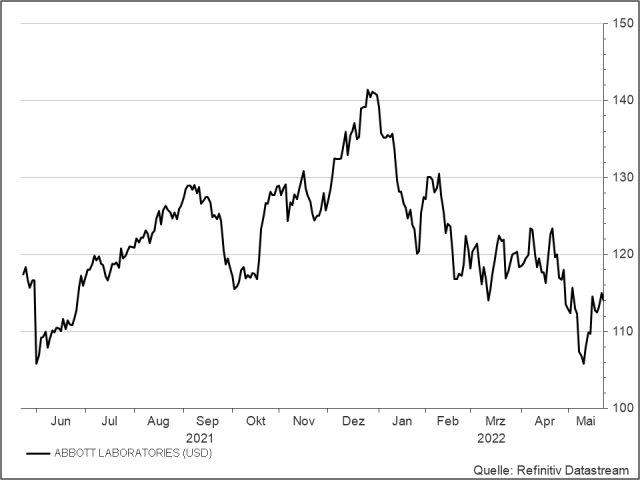

Abbott Laboratories

UNSER VOTUM: KAUFEN

Aktienkurs in US-Dollar