Projektierer kämpfen mit hohen Kosten

Nicht nur hohe Zinsen belasten aktuell das Geschäft der beiden Projektierer für Wind- und Solarparks, auch die Logistik macht Probleme (s. „Unsere Meinung“). Wie PNE am Montag (13.11.) bei Vorlage der Neunmonatszahlen in Cuxhaven mitteilte, weitete das Unternehmen die Verluste aus dem 1. Hj. weiter aus und erzielte unter dem Strich einen Verlust von rd. 25 Mio. Euro nach einem Gewinn von 6,6 Mio. Euro im Vorjahr. Maßgeblich für das schlechtere Ergebnis habe ein negatives Zinsergebnis aus Zins-SWAPs und Kreditverbindlichkeiten für Projektfinanzierungen beigetragen.

Dass die Produktpipeline einen neuen Rekordwert von 17,5 Gigawatt erreicht hat, wirkt zwar auf den ersten Blick wie ein positives Signal für die mittelfristige Zukunft von PNE. Doch zeitgleich spiegelt sie die extreme Verzögerung von Projekten wider. So werden Transportgenehmigungen zu spät erteilt und sorgen dafür, dass Projekte ins nächste Jahr verschoben werden müssen. Um sowohl dieses Problem als auch die im Zuge des Ukraine-Krieges erhöhte Volatilität in den Lieferketten sowie die höheren Materialkosten zu umgehen, wurden frühzeitig elf Umspannwerke sowie 700km Kabel bestellt und ein KfW-Darlehen in Höhe von 400 Mio. Euro zur Refinanzierung abgeschlossen.

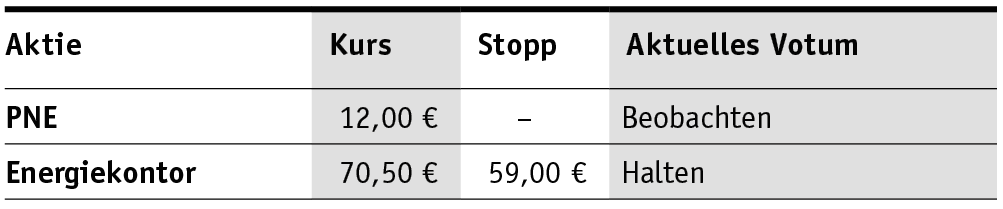

Da aber zumindest kurzfristig die schwierige Marktsituation bestehen bleibt, dürfte das bestätigte EBITDA-Ziel von 30 bis 40 Mio. (nach neun Monaten: 16,5 Mio.) Euro zumindest dank der geplanten Projektverkäufe in Rumänien und Italien erreichbar bleiben. An der Börse gab die SDAX-Aktie (12,00 Euro; DE000A0JBPG2) rd. 3% seit Zahlenvorlage ab.

Bis PNE liefert, bleiben wir in der Beobachterrolle.

Bei Energiekontor läuft es etwas besser. So haben die Bremer lt. Zwischenbericht zum Q3 in den ersten neun Monaten mehr Strom verkauft (116 ggü. 96 MW) und in Betrieb genommen (109 ggü. 94) als im gesamten Gj. 2022. Das EBT dürfte demnach im Gj. den Vj.-Wert von 62,9 Mio. Euro um 10 bis 20% steigern. Bis 2028 avisiert das Management hier jährliche Wachstumsraten von 15% und einen Wert von insgesamt 120 Mio. Euro. Mögliche Belastungen sehen wir allerdings aufgrund brechender Rotorblätter bei Windrädern aus dem Hause General Electric. Die hieraus entstehenden Belastungen sind noch nicht quantifizierbar, düften unserer Meinung nach aber nicht das Ausmaß wie bei Siemens Energy (vgl. PB v. 31.10.) erreichen.

Die Zahlen am 13.11. kamen am Parkett gut an und die SDAX-Aktie (70,50 Euro; DE0005313506) konnte seitdem 11% zulegen. Obwohl wir die Kapitalrendite (ROCE) von 17%, das EPS-Wachstum von 14% p. a. in den nächsten drei Jahren und das 2024-er KGV von 18 (5J: 30) als attraktiv ansehen, werden wir aufgrund der volatilen Schwankung und dem näher rückenden Stopp vorsichtiger. dog

Wir stufen Energiekontor auf Halten ab. Stopp: 59,00 Euro.