Verbio – Crash lockt nicht nur „Faulbären“ aus der Deckung

Im Auftaktquartal des lfd. Gj. ging es dann noch einmal kräftig ggü. Vj. abwärts (Umsatz: -18% auf 488,1 Mio.; EBITDA: -60% auf 48,8 Mio. Euro; Marge: -10,5 Prozentpunkte auf 10,0%). Doch auch diese Zahlen müssen im Kontext gesehen werden. Das Q1 des Vj. war nämlich noch geprägt von Rekordzahlen. Im Vergleich zum Niveau vor zwei Jahren verbesserte sich das EBITDA um 21%. Auch sequenziell gelang es, wieder kräftig aufzuholen und die EBITDA-Marge zum Vorquartal um 4 Prozentpunkte zu steigern. Die mit dem Geschäftsbericht am 26.9.23 avisierte Prognose hat das Management mit Vorlage der Q1-Zahlen am 9.11.23 bestätigt (EBITDA: 200 Mio. bis 250 Mio. Euro).

Rückenwind erhält Verbio von höheren Preisen für Biodiesel (seit November: +3% auf 164,80 Euro) sowie gesunkenen Rohstoffkosten (Rapspreis 2023: -26% auf 427,50 Euro). Gegenmaßnahmen gegen die China-Importe werden aber voraussichtlich erst nach der Umsetzung der europäischen RED III-Richtlinie im Mai 2025 ergriffen. dog

Wir warten bei Verbio das Q2 (Zahlen am 8.2.) ab.

Verbio

UNSER VOTUM: ABWARTEN

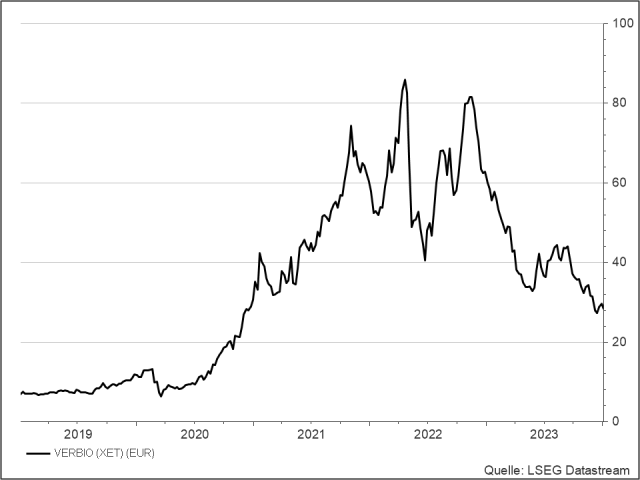

Aktienkurs in Euro