Gold – Taktgeber Zentralbanken

Ein Blick auf die Käufergruppen zeigt, dass insbesondere Zentralbanken ihre Goldreserven aufgefüllt haben. Ihr Anteil hat sich seit 2010 nahezu vervierfacht und sie machen mittlerweile ein Fünftel der globalen Käufer aus. Die Bestände der Zentralbanken wuchsen dabei so stark wie seit 2000 nicht mehr, das zeigt eine Auswertung vom World Gold Council.

Vor allem Zentralbanken in China, Russland und der Türkei gehörten zu den Käufern, die im US-Dollar seit den Russland-Sanktionen kein risikoloses Asset mehr sehen. Die Schmuckindustrie, die traditionell mit rd. 40% das Gros der Käufer darstellt, stagniert schon seit einigen Jahren. Private und institutionelle Anleger haben sich inzwischen sogar auf rd. 15% der Käufer fast halbiert. Insbesondere Gold-Indexprodukte wie ETFs kämpfen mit Nettoabflüssen.

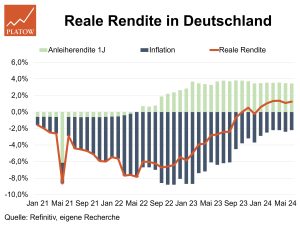

Gold ist für private und institutionelle Anleger immer dann besonders attraktiv, wenn die reale Rendite, also die Differenz aus dem Zinsertrag kurzlaufender Anleihen und der aktuellen Inflationsrate, negativ ist. Am Beispiel Deutschlands bedeutet dies: Die Anleiherendite einjähriger Bundesanleihen beträgt aktuell 3,06%, die Inflation im Juni jedoch nur 2,2%. Das ergibt eine positive reale Rendite von 0,86% – also kein Kaufsignal. Negativ war die Rendite nach unserer Auswertung zuletzt im Dezember 2023 (-0,25%), wobei der Tiefpunkt im Mai 2022 (-7,86%) lag. In den USA (Tief: März 2022 -6,85%) lieferte eine reale negative Rendite einjähriger US-Anleihen bis Februar 2023 (-0,93%) Kaufgründe.

Dass der Goldpreis dennoch weiter steigen dürfte, liegt neben dem ungebrochen hohen Interesse der Zentralbanken auch an der „gefühlten Inflation“, die in Deutschland 2023 mit 18% dreimal höher ausfiel als die reale Teuerung. Das lässt auch private Anleger, die im Gold eine defensive Beimischung sehen, weiter zum Edelmetall greifen. dog