Warum Spin-Offs bei DHL und Fedex sinnvoll wären

Unsere PLATOW Prognose 2024-Empfehlung Fedex liegt damit seit Jahresbeginn über 20% im Plus. Nicht ohne Grund: Für 2024/25 rechnen die Amerikaner mit einem ber. Gewinn je NYSE-Aktie (300,32 US-Dollar; US31428X1063) von 20 bis 22 (Konsens: 20,85; Vj.: -4,5% auf 17,80) Dollar. Einsparungen durch das Kostenprogramm „Drive“ von 2,2 Mrd. Dollar sollen die schleppende Nachfrage in den USA kompensieren. Immerhin dürfte der Umsatz im niedrigen bis mittleren einstelligen Bereich steigen (Vj.: +1% auf 22,1 Mrd. Dollar). Geplant sind im Gj. Aktienrückkäufe von erneut 2,5 Mrd. Dollar (DHL: 4,0 Mrd. Euro bis 2025).

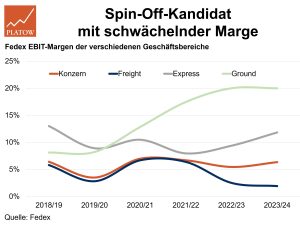

Abspaltungsfantasien für das Frachtgeschäft, das 10% vom Umsatz und 33% vom op. Gewinn ausmacht, trieben zusätzlich an. Freight war im Q4 neben Ground das wachstumsstärkste Segment (Umsatz: +2%; EBIT: +13%). Express hingegen stagnierte im Gj. und entwickelt sich wie bei DHL (Umsatzanteil: 30%; EBIT-Marge: -390 Basispunkte auf 10,5%) zum Sorgenkind. Bis Ende 2024 will CEO Raj Subramaniam daher die Rolle von FedEx Freight klären. Mit dem 8-fachen EBITDA erscheint die Bewertung günstig (DHL: 8; XPO Logistics: 9; UPS: 11; Kühne + Nagel: 11; DSV: 13; Old Dominion Freight Line: 15), was bei einem Spin-Off Kurspotenzial bietet.

Fedex bleibt ein Kauf. Stopp hoch auf 221,40 (210,50) Dollar.

Auch bei DHL wächst der Druck, das Deutschlandgeschäft (Umsatzanteil: 21%) abzuspalten. Denn langfristig behindert v.a. das staatlich regulierte Briefgeschäft das Kurspotenzial. CEO Tobias Meyer hatte eine Abspaltung daher auf der HV im Mai an das neue Postgesetz gebunden. Wie auch Fedex Freight ist DHL günstiger bewertet als die Konkurrenz.

Die Bonner hatten mit Vorlage der Q1-Zahlen die Prognose für 2024 (EBIT: -5 bis +4% auf 6,0 bis 6,6 Mrd.; FCF: 3,0 Mrd. Euro) sowie das Mittelfristziel für 2026 (EBIT: 7,5 bis 8,5 Mrd. Euro) bestätigt, nachdem im Q1 Umsatz (-3%) und EBIT (-19%) kräftig ggü. Vj. zurückgingen.

Verstärkte Kostensenkungen sollen jetzt Express (Umsatzanteil: 47%; EBIT-Marge: -60bps. auf 1,9%) und Freight (23%; -140 bps. auf 5,7%) wieder profitabler machen. Die DAX-Aktie (37,82 Euro; DE0005552004) bleibt mit einem 2025er-KGV von 11 (10J.: 14; Fedex: jeweils 15) günstig bewertet, Gewinnrückgänge bleiben 2024 aber möglich. dog

Wir halten DHL. Stopp: 31,10 Euro.