Versorger – Neusortierung läuft

Wenn E.On-Konzernchef Leonhard Birnbaum am Dienstag (23.11.) Analysten die künftige Strategie vorstellt, wird es neben einem neuen Prognosehorizont bis 2024 v. a. darum gehen, wie die Geschäfte in den Segmenten Netze und Kundenlösungen digitalisiert werden können und was das kostet. Operativ liegen die Essener im laufenden Jahr auf Kurs: Nach neun Monaten hat der Gewinn mit 2,2 Mrd. Euro schon die 2021er-Zielspanne von 2,2 Mrd. bis 2,4 Mrd. Euro erreicht.

Die Bewertung des DAX-Papiers fällt sehr solide aus. Das erwartete Umsatzwachstum des stabilen Netzgeschäfts ist mit 2% p. a. bis 2023 zwar nicht gerade berauschend, aber verlässlich kalkulierbar. Das Gewinnwachstum je Aktie (11,03 Euro; DE000ENAG999) beträgt – verglichen mit dem geeigneteren Basisjahr 2019 – ordentliche 6% p. a. bis 2023. Das 2023er-KGV von 13 ist ggü. dem historischen Schnitt von 14 attraktiv, die Dividendenrendite mit 4,2% ansehnlich. Die Kapitalkosten werden mit einem ROIC von 13% locker verdient.

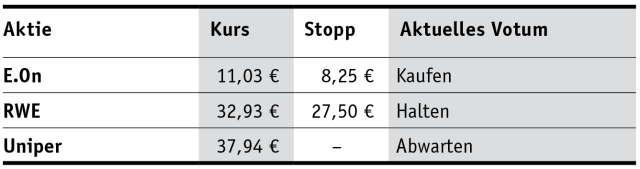

E.On bleibt auf unserer Einkaufsliste. Stopp: 8,25 Euro.

RWE hat den (teuren) Schleier über der künftigen Entwicklung bereits gelüftet. Pro Jahr sollen 5 Mrd. (und damit bis 2030 insgesamt 50 Mrd.) Euro in den Ausbau alternativer Energien gesteckt werden. In der Vergangenheit hat das DAX-Unternehmen das Kapital sehr erfolgreich allokiert (ROIC: 22%), doch es bleibt abzuwarten, wie gut sich die hohen Investitionen der Zukunft rentieren werden.

Analysten sind jedenfalls noch skeptisch. Einem jährlichen Erlöswachstum von 5% bis 2023 steht ein durchschnittlicher Rückgang beim Gewinn je Aktie (32,93 Euro; DE0007037129) von 4% p. a. gegenüber. Auch wenn wir den Umbau zur grünen RWE (vgl. PLATOW Brief v. 17.11.) goutieren und dem Papier langfristig gute Chancen einräumen: Das 2023er-KGV von 24 (historischer Durchschnitt: 16) und die Dividendenrendite von etwa 2,5% überzeugen aktuell nicht.

Wir bekräftigen unser „Halten“-Votum für RWE. Stopp bei 27,50 Euro.

Bei Uniper hat sich die Aktie (37,94 Euro; DE000UNSE018) wesentlich besser (+15%) entwickelt als wir das zuletzt (vgl. PB v. 16.8.) vorhergesagt hatten. Doch das Damoklesschwert einer vollständigen Übernahme (das Unabhängigkeitsversprechen der finnischen Fortum gilt nur bis Jahresende; vgl. PLATOW Brief v. 8.11.) schwebt weiter über der früheren E.On-Tochter und macht uns bei dem Papier vorsichtig.

Das ist schade, denn die Geschäfte der Düsseldorfer laufen dank hoher Gaspreise prächtig. Die Guidance wurde bereits im Oktober nach oben geschraubt (EBIT: 1,05 Mrd. bis 1,3 Mrd. nach zuvor 800 Mio. bis 1,05 Mrd. Euro). Analysten sind mittelfristig sehr positiv für die Aktie gestimmt: Einem jährlichen Umsatzwachstum von 14% steht ein Gewinnanstieg von 23% p. a. bis 2023 gegenüber. Das 2023er-KGV von 19 (historisch: 15) spiegelt aber die erwartete operative Stärke schon wider.

Bei Uniper warten wir die Fortum-Entscheidung ab!