Ernüchterung nach der Corona-Sonderkonjunktur

Ende Januar (weitere Daten liegen derzeit nicht vor) waren es dagegen nur noch rd. 310 000 Tests pro Woche, Tendenz stark fallend. Kein Wunder, dass die „Sonderkonjunktur“ bei den Labordienstleistern inzwischen ausgelaufen ist. Dass aber nicht alle gleichermaßen hart davon betroffen sind, zeigt unser Blick auf zwei Vertreter der Branche.

Bei Qiagen sorgt das „Non-Covid-Geschäft“ mit Reagenzien sowie Automationsverfahren für Labore auch nach dem Wegfall der Covid-Schnelltests (2022: noch etwa 20% des Gesamtumsatzes von rd. 2,2 Mrd. US-Dollar) für akzeptable Wachstumsraten. Im Schnitt der kommenden drei Jahre rechnen Analysten mit einer Ausweitung der Erlöse um 3% p. a. gegenüber dem 2022er-Niveau. Hervorzuheben ist dabei zudem der hohe Anteil an wiederkehrenden Umsätzen, der bei Verbrauchsmaterialien stolze 88% beträgt.

Hinzu kommt eine hohe Margentreue. Konzernchef Thierry Bernard trauen die Analysten zu, die EBITDA-Marge mit 35,9% auch in den kommenden drei Jahren deutlich über 30% zu halten. Der beständige Free Cashflow, der fast ein Fünftel des Umsatzes erreicht, sowie die stetig zweistelligen Kapitalrenditen (ROIC: 12% im Schnitt) gefallen ebenfalls. Trotz stetiger F&E-Ausgaben ist der Verschuldungsgrad (Net Debt/EBITDA) mit im Schnitt 1,5x äußerst akzeptabel. Die DAX-NYSE erfolgte und die daher in Dollar bilanziert, handelt mit dem 25-fachen 2023er-Gewinn und damit deutlich unter dem 10-Jahres-Schnitt von 34.

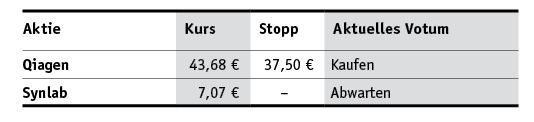

Qiagen ist weiter kaufenswert. Stopp: Unverändert bei 37,50 Euro.

Anders sieht die Lage bei Synlab aus. Europas führender Labordienstleister mit einem Netzwerk von mehr als 450 Laboren und mehr als 1 600 Probensammelstellen in 36 Ländern erzielte 2022 noch mehr als ein Viertel seines Umsatzes von 3,25 Mrd. Euro mit Covid-Schnelltests. In den kommenden drei Jahren dürfte der Umsatz im Schnitt um 9% p. a. zurückgehen. Demgegenüber steht die Guidance von CEO Mathieu Floriani, der eigentlich die Erlöse Jahr für Jahr um 10% steigern wollte.

Noch empfindlicher trifft der Wegfall der Corona-Sonderkonjunktur die Margen: Beim EBITDA musste das Management jüngst das EBITDA-Margenziel für 2023 auf 16 bis 18% eindampfen (2022: rd. 23%, was exakt der Mittelfrist-Guidance entspricht). Auch in den kommenden drei Jahren gehen Analysten im Schnitt von nur knapp 20% EBITDA-Marge aus. Ein schwächerer Free Cashflow (9% des Umsatzes) und ein nur knapp zweistelliger ROIC runden das gedämpfte Gesamtbild ab. Die SDAX-Aktie (7,07 Euro; DE000A2TSL71) hat seit Jahresbeginn bereits 36% an Wert eingebüßt, handelt aber immer noch auf dem 26-Fachen des erwarteten 2023er-Gewinns. Eindeutig zu teuer, finden wir. kdb

Bei Synlab warten wir auch weiterhin an der Seitenlinie ab.