Johnson & Johnson wirft Ballast ab

Die US-Amerikaner geben sich dabei optimistisch, im Pharmageschäft (zwei Drittel des Konzernumsatzes) die befürchteten Umsatzeinbußen bei Blockbustern wie dem Psoriasis-Medikament Stelara durch das Multiple-Myelom-Medikament Darzalex und neuere Krebstherapien wie Carvykti und Tecvayli auszugleichen und bis 2025 Pharmaumsätze von 57 Mrd. (2023: 54,8 Mrd.) US-Dollar generieren zu können. Das sehr stabile Medizintechnikgeschäft erholt sich derweil stetig von dem leichten Einbruch, der durch die Verschiebung vieler Routine-Operationen nach Covid ausgelöst worden war.

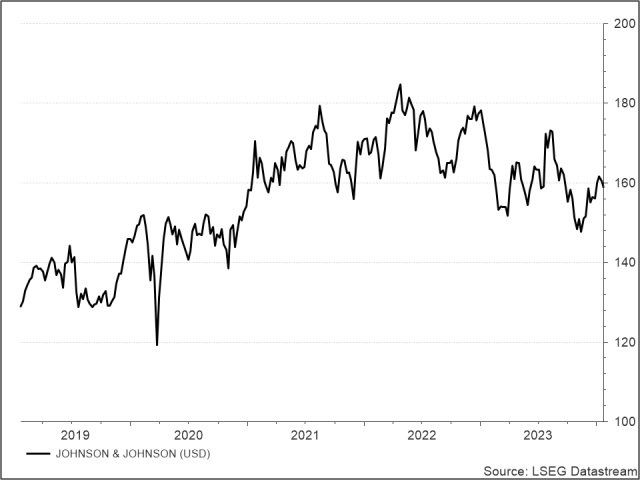

Insgesamt kletterte der Umsatz 2023 um 6,5% (org.: +7,4%) auf 85,2 Mrd. Dollar. Im Pharmasegment betrug der Erlöszuwachs dabei 4,2% (org.: +4,8%), in der Medizintechnik 10,8% (org.: 12,4%). Die Erlöse lagen dabei ebenso leicht über dem Konsens wie der Gewinn je NYSE-Aktie (158,65 Dollar; US4781601046), der um 11% auf 9,92 Dollar kletterte.

Belastend wirkten im vergangenen Jahr höhere Umsatzkosten (+7,9%), um etwa 75% höhere Restrukturierungskosten für das Orthopädiegeschäft und ein milliardenschwerer Vergleich im Körperpflegegeschäft. CFO Joseph Wolk erklärte am Dienstag in einem Interview mit dem „Wall Street Journal“ zudem, dass JNJ in den USA einen Vergleich über 700 Mio. Dollar geschlossen habe, um die in 40 Bundesstaaten laufenden Verfahren wegen angeblich fehlender Hinweise auf Krebsrisiko (vgl. PB v. 23.1.19) zu beenden.

Damit dürfte JNJ einen der letzten Ballastkörper abgeworfen haben. Das fokussiertere Geschäft wird nach dem Umbau 2023 in den kommenden Jahren solide Umsatz- und Gewinnsteigerungen (jeweils +3% p. a. erwartet) erzielen können. Das aktuelle 2024er-KGV von 15 liegt dabei noch deutlich unter dem langjährigen Durchschnitt (20) und eröffnet der Aktie weiteres Kurspotenzial. kdb

JNJ bleibt ein Kauf. Der Stopp unserer Langzeitempfehlung (+37% seit Erstempfehlung in PB v. 17.5.17) bleibt bei 126,40 Dollar.

Johnson & Johnson

UNSER VOTUM: KAUFEN

Aktienkurs in US-Dollar